Статья 494 ГК РФ 2016-2019. Публичная оферта товара . ЮрИнспекция

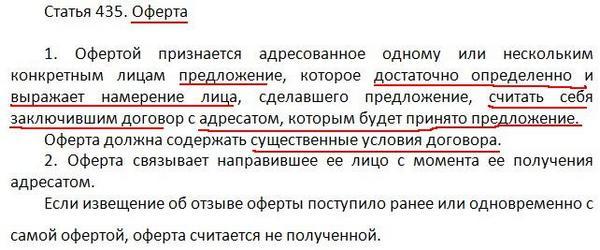

ВЫ ПРАВЫ НЕ МОЖЕТ — И ВОТ ВАМ ПОДТВЕРЖДЕНИЕ СО СТОРОНЫ ЗАКОНОДАТЕЛЯ ст. 494 ГК РФ Публичная оферта товара 1. Реклама и иные предложения, адресованные неопределенному кругу лиц, рассматриваются как приглашение делать оферты, если иное прямо не указано в предложении. 2. 2.Выставление в месте продажи (на прилавках, в витринах и т. п. ) товаров, демонстрация их образцов или предоставление сведений о продаваемых товарах (описаний, каталогов, фотоснимков товаров и т. п. ) в месте их продажи признается публичной офертой независимо от того, указаны ли цена и другие существенные условия договора розничной купли-продажи, за исключением случая, когда продавец явно определил, что соответствующие товары не предназначены для продажи. п. 2 ст. 435 ГК РФ Оферта Оферта связывает направившее ее лицо с момента ее получения адресатом. Если извещение об отзыве оферты поступило ранее или одновременно с самой офертой, оферта считается не полученной п.

п.) . Коммерческая организация не вправе оказывать предпочтение одному лицу перед другим в отношении заключения публичного договора, кроме случаев, предусмотренных законом и иными правовыми актами. 2. Цена товаров, работ и услуг, а также иные условия публичного договора устанавливаются одинаковыми для всех потребителей, за исключением случаев, когда законом и иными правовыми актами допускается предоставление льгот для отдельных категорий потребителей. 3. Отказ коммерческой организации от заключения публичного договора при наличии возможности предоставить потребителю соответствующие товары, услуги, выполнить для него соответствующие работы не допускается. При необоснованном уклонении коммерческой организации от заключения публичного договора применяются положения, предусмотренные пунктом 4 статьи 445 настоящего Кодекса. 5. Условия публичного договора, не соответствующие требованиям, установленным пунктами 2 настоящей статьи, ничтожны. п. 4 ст. 445 Заключение договора в обязательном порядке

4.

п.) . Коммерческая организация не вправе оказывать предпочтение одному лицу перед другим в отношении заключения публичного договора, кроме случаев, предусмотренных законом и иными правовыми актами. 2. Цена товаров, работ и услуг, а также иные условия публичного договора устанавливаются одинаковыми для всех потребителей, за исключением случаев, когда законом и иными правовыми актами допускается предоставление льгот для отдельных категорий потребителей. 3. Отказ коммерческой организации от заключения публичного договора при наличии возможности предоставить потребителю соответствующие товары, услуги, выполнить для него соответствующие работы не допускается. При необоснованном уклонении коммерческой организации от заключения публичного договора применяются положения, предусмотренные пунктом 4 статьи 445 настоящего Кодекса. 5. Условия публичного договора, не соответствующие требованиям, установленным пунктами 2 настоящей статьи, ничтожны. п. 4 ст. 445 Заключение договора в обязательном порядке

4.

Ст. 494 ГК РФ с Комментариями 2020-2021 года (новая редакция с последними изменениями)

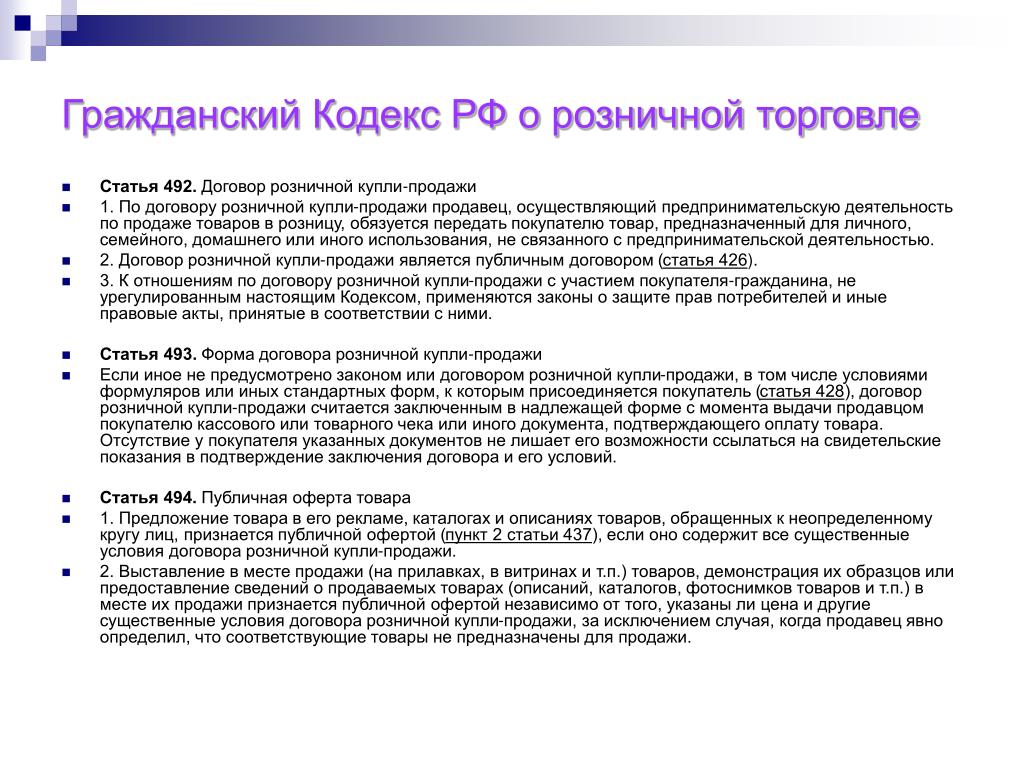

1. Предложение товара в его рекламе, каталогах и описаниях товаров, обращенных к неопределенному кругу лиц, признается публичной офертой (пункт 2 статьи 437), если оно содержит все существенные условия договора розничной купли-продажи.

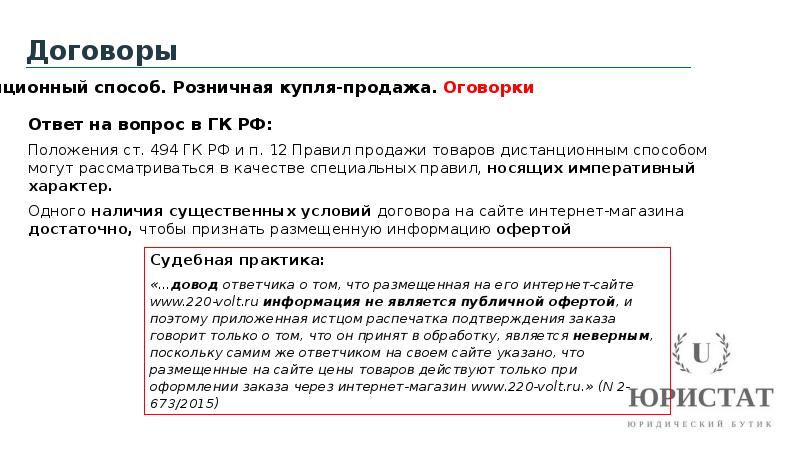

2. Выставление в месте продажи (на прилавках, в витринах и т.п.) товаров, демонстрация их образцов или предоставление сведений о продаваемых товарах (описаний, каталогов, фотоснимков товаров и т.п.) в месте их продажи или в сети «Интернет» признается публичной офертой независимо от того, указаны ли цена и другие существенные условия договора розничной купли-продажи, за исключением случая, когда продавец явно определил, что соответствующие товары не предназначены для продажи.

Комментарий к Ст. 494 ГК РФ

1. Как известно, оферта характеризуется, в частности, тем, что она обращена к одному или нескольким конкретным лицам и содержит существенные условия договора (п. 1 ст. 435 ГК). Предложение заключить договор (реклама и т.п.), обращенное к неопределенному кругу лиц, квалифицируется в качестве приглашения делать оферты, если иное прямо не указано в самом предложении (п. 1 ст. 437 ГК). Наконец, в п. 2 ст. 437 ГК РФ дается понятие публичной оферты.

Применительно к розничной купле-продаже в комментируемой статье устанавливаются правила, существенно отличающиеся от указанных общих положений. Причем эти правила несколько не согласованы с названными положениями. Так, правовое значение рекламы и других подобных предложений (как приглашений делать оферты) может быть изменено указаниями, содержащимися в таких предложениях (п. 1 ст. 437 ГК), но не законом. Между тем как в п. 1 рассматриваемой статьи устанавливается иное. Публичная оферта содержит все существенные условия договора (п.

Бесплатная юридическая консультация по телефонам:

В ст. ст. 435, 437 ГК РФ содержатся общие правила. В рассматриваемую статью включены специальные нормы о розничной купле-продаже.

Причем такой способ предложения заключить договор розничной купли-продажи, о котором идет речь в комментируемой статье, не имеет широкого распространения в сравнении с обычно применяемым способом. Обычно договор купли-продажи заключается путем акцепта публичной оферты как действия, о котором говорится в п. 2 ст. 437 ГК РФ, т.е. предложения заключить договор, содержащего все существенные условия договора, из которого усматривается воля оферента заключить договор на указанных в предложении условиях с любым, кто отзовется. Если, однако, совершаются действия, указанные в рассматриваемой статье, то они признаются публичной офертой. Точнее — приравниваются к публичной оферте, определение которой дано в п. 2 ст. 437 ГК РФ.

Если, однако, совершаются действия, указанные в рассматриваемой статье, то они признаются публичной офертой. Точнее — приравниваются к публичной оферте, определение которой дано в п. 2 ст. 437 ГК РФ.

2. Как представляется, оферта в сфере розничной купли-продажи может быть только публичной. Это обусловлено спецификой складывающихся в этой сфере отношений, которая нашла отражение в законе. В силу ст. 426 ГК РФ договор розничной купли-продажи является публичным договором, т.е. коммерческая организация (продавец) обязана продать товар любому, кто к ней обратится. При этом продавец не вправе оказывать предпочтение одному лицу перед другим, кроме случаев, предусмотренных законом и иными правовыми актами. Цена товаров, а также иные условия договора розничной купли-продажи (как и любого публичного договора) устанавливаются одинаковыми для всех покупателей (потребителей и др.), за исключением случаев, когда законом и иными правовыми актами допускается предоставление льгот для отдельных субъектов (п.

Покупателю по договору розничной купли-продажи чаще всего не о чем договариваться с продавцом. Договор может быть заключен не иначе как путем принятия предложения продавца, акцепта публичной оферты. Таким образом, договор розничной купли-продажи является договором присоединения (ст. 428 ГК). Таково общее правило. Естественно, существуют и исключения. Так, покупатель может выразить волю акцептовать публичную оферту с условием принятия товара покупателем в определенный срок или с условием доставки товара покупателю (см. ст. ст. 496, 499 ГК и соответствующие комментарии). Может быть предусмотрена оплата товара в кредит или рассрочку (см. ст. ст. 488, 489 ГК и комментарий к ним) и т.д. Но и в этих случаях все остальные условия договора (о цене и др.) определены в публичной оферте. Согласовав условия о сроке принятия товара или о доставке и т.д., во всем остальном покупатель присоединяется к предложенному договору в целом.

3. Если предложение заключить договор розничной купли-продажи обращено к неопределенному кругу лиц (ко всякому и каждому), сформулировано в рекламе, каталогах и описаниях товаров и содержит все существенные условия договора, то презюмируется, что продавец выражает волю заключить договор с любым, кто отзовется. (Иначе, к чему предложение?) Такое предложение признается публичной офертой.

Если бы такие предложения не признавались публичной офертой, то в ряде случаев потенциальные покупатели вводились бы в заблуждение.

4. При рассмотрении п. 2 комментируемой статьи важно обратить внимание на следующие обстоятельства.

Во-первых, речь идет о выставлении товаров, а также о демонстрации образцов или предоставлении сведений о продаваемых товарах.

Во-вторых, указанные действия совершаются в месте продажи. Поэтому правило п. 2 не применяется, например, при продаже товаров, осуществляемой посредством разносной торговли.

В-третьих, такие действия признаются публичной офертой независимо от того, указаны ли цена и другие условия договора.

———————————

Утверждены Постановлением Правительства РФ от 19 января 1998 г. N 55 «Об утверждении Правил продажи отдельных видов товаров, перечня товаров длительного пользования, на которые не распространяется требование покупателя о безвозмездном предоставлении ему на период ремонта или замены аналогичного товара, и перечня непродовольственных товаров надлежащего качества, не подлежащих возврату или обмену на аналогичный товар других размера, формы, габарита, фасона, расцветки или комплектации».

Если, однако, продавец не исполнил указанную обязанность или выдвигает некие дополнительные условия, то начинает «работать» правило, содержащееся в п. 2 комментируемой статьи: совершена публичная оферта, любой вправе на нее отозваться, отозвался — договор заключен.

В-четвертых, в указанных случаях продавец может указать («явно определить»), что соответствующие товары не предназначены для продажи. Обычно так и указывается: «Не продается». И рассматриваемые действия не признаются публичной офертой.

Публичная оферта на оказание услуг

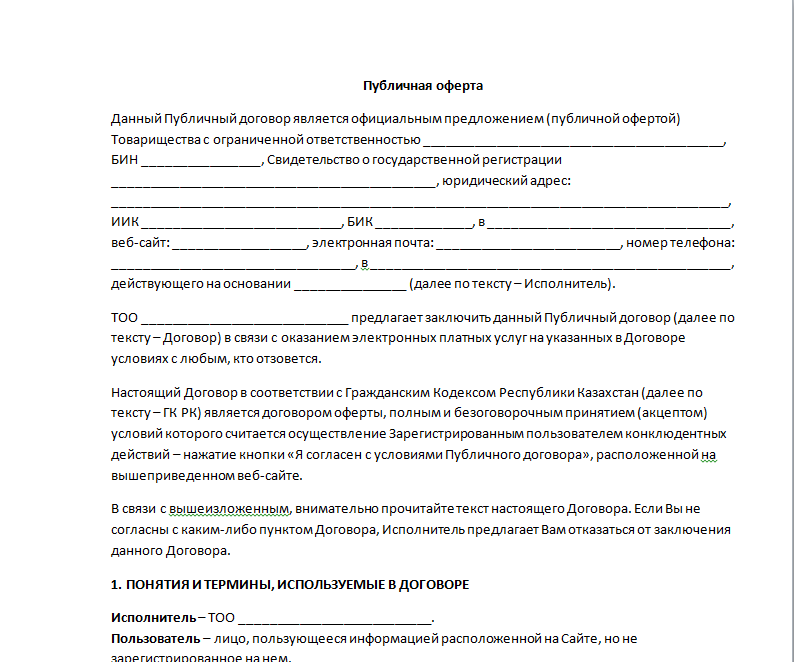

Публичная оферта на оказание услуг1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. В соответствии со статьей 437 Гражданского Кодекса Российской Федерации (ГК РФ) настоящий документ является официальной публичной офертой ( далее по тексту — ОФЕРТА ) Общество с ограниченной ответственностью «Конференции Олега Бунина», в дальнейшем именуемого ИСПОЛНИТЕЛЬ, и содержит все существенные условия оказания услуг.

1.2. В соответствии с пунктом 2 статьи 437 Гражданского Кодекса Российской Федерации (ГК РФ) в случае принятия изложенных ниже условий и оплаты услуг юридическое или физическое лицо, производящее акцепт этой оферты, становится ЗАКАЗЧИКОМ. В соответствии с пунктом 3 статьи 438 ГК РФ акцепт оферты равносилен заключению договора на оказание услуг на условиях, изложенных в ОФЕРТЕ ( далее по тексту — ДОГОВОР ).

В соответствии с пунктом 3 статьи 438 ГК РФ акцепт оферты равносилен заключению договора на оказание услуг на условиях, изложенных в ОФЕРТЕ ( далее по тексту — ДОГОВОР ).

1.3. В связи с вышеизложенным, внимательно прочитайте текст данной публичной оферты и, если Вы не согласны с каким-либо пунктом оферты, ИСПОЛНИТЕЛЬ предлагает Вам отказаться от использования услуг.

2. ПРЕДМЕТ ОФЕРТЫ

2.1.Предметом настоящей ОФЕРТЫ является оказание ЗАКАЗЧИКУ услуг Предоставление доступа к онлайн-трансляции конференции HighLoad++ 2017 (далее Мероприятие), в порядке и на условиях, указанных в настоящей публичной ОФЕРТЕ.

2.2. Публичная ОФЕРТА, дополнения к публичной ОФЕРТЕ, являющиеся ее неотъемлемой частью, публикуются ИСПОЛНИТЕЛЕМ на его сайте

2.3. ИСПОЛНИТЕЛЬ имеет право изменять условия данной публичной ОФЕРТЫ в одностороннем порядке, без предварительного согласования с ЗАКАЗЧИКОМ, обеспечивая при этом публикацию измененных условий на сайте не менее чем за один день до вступление их в силу.

2.4. ИСПОЛНИТЕЛЬ имеет право уведомлять ЗАКАЗЧИКА по предоставленным ЗАКАЗЧИКОМ адресам электронной почты об изменениях в объёме, ассортименте, условиях предоставления, оказываемых услугах, а также имеет право уведомлять о новых услугах, оказываемых ИСПОЛНИТЕЛЕМ.

3. ОПИСАНИЕ УСЛУГ

3.1. В соответствии с предметом настоящей ОФЕРТЫ, ИСПОЛНИТЕЛЬ обязуется оказать ЗАКАЗЧИКУ услуги, наименование и объём предоставления которых указаны в тексте ОФЕРТЫ, а ЗАКАЗЧИК, в случае акцепта оферты, обязуется оплатить указанные услуги в порядке и на условиях, указанных в ОФЕРТЕ.

3.2. Дата проведения Мероприятия: 7 и 8 ноября 2017 года.

4. ПЕРСОНАЛЬНЫЕ ДАННЫЕ

4.1. Заказчик, внося при регистрации и оформлении Заявки на Мероприятие, персональные данные его, сотрудников и иных лиц, для которых оформляется заявка на участие в Мероприятии, в форму, расположенную на сайте Исполнителя, дает свое согласие на обработку персональных данных Исполнителем, как без использования средств автоматизации, так и с их использованием.

4.2. Настоящим Заказчик подтверждает, что он передает введенные им персональные данные его, сотрудников и иных лиц, для которых оформляется заявка на участие в Мероприятии, для обработки Исполнителем и согласен на их обработку. Заказчик также уведомлен, что обработка его персональных данных будет осуществляться Исполнителем на основании пункта 5 части 1 статьи 6 Федерального закона №152-ФЗ от 27 июля 2006 года «О персональных данных» (в редакции от 25.07.2011), а также на основании пункта 1 части 1 статьи 6 Федерального закона №152-ФЗ от 27 июля 2006 года «О персональных данных» (в редакции от 25.07.2011), в связи с чем Заказчик при необходимости выдает согласие на обработку персональных данных.

4.3. Заказчик дает Исполнителю согласие на обработку следующих персональных данных:

4.3.1. Фамилия, имя, отчество;

4.3.2. Место работы и занимаемая должность;

4.3.3. Дата и место рождения;

4.3.4. Страна, регион и город проживания;

4.3.5. Номера контактных телефонов;

4. 3.6. Адрес электронной почты;

3.6. Адрес электронной почты;

4.3.7. Сведения об интересах;

4.3.8. Ссылки на профили пользователя в социальных сетях.

4.3.9. Фотография пользователя (аватар).

4.4. Целями обработки персональных данных является исполнение Исполнителем условий соответствующих договоров, а также проведение рекламных кампаний и маркетинговых исследований.

4.5. В ходе обработки с персональными данными будут совершены следующие действия: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передача (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение.

4.6. Передача персональных данных третьим лицам осуществляется в соответствии с действующим законодательством Российской Федерации и соглашениями между Исполнителем и Заказчиком.

4.7. Регистрируясь на Сайте Исполнителя http://conf.ontico.ru и оформляя заявку на участие в Мероприятии, Заказчик соглашается, что введенные им персональные данные его, сотрудников и иных лиц, для которых оформляется заявка на участие в Мероприятии, становятся доступны Исполнителю и подрядчикам Исполнителя по данному Мероприятию.

4.8. Персональные данные обрабатываются до прекращения деятельности Исполнителя. Хранение персональных данных осуществляется согласно Федеральному закону №125-ФЗ «Об архивном деле в Российской Федерации» и иным нормативно правовым актам в области архивного дела и архивного хранения.

4.9. Согласие на использование персональных данных может быть отозвано Заказчиком путем направления письменного заявления Исполнителю на электронный адрес [email protected].

4.10. В случае отзыва Заказчиком согласия на обработку персональных данных Исполнитель вправе продолжить обработку персональных данных без согласия Заказчика при наличии оснований, указанных в пунктах 2 – 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона №152-ФЗ от 27 июля 2006 года «О персональных данных» (в редакции от 25.07.2011).

4.11. Политика в отношении обработки персональных данных Исполнителя является в соответствии с требованиями части 2 статьи 18.1 Федерального закона №152-ФЗ от 27 июля 2006 года «О персональных данных» (в редакции от 25. 07.2011) общедоступной и постоянно расположена по адресу https://conf.ontico.ru/policy.html.

07.2011) общедоступной и постоянно расположена по адресу https://conf.ontico.ru/policy.html.

5. УСЛОВИЯ И ПОРЯДОК ПРЕДОСТАВЛЕНИЯ УСЛУГ

5.1. Ознакомившись с ОФЕРТОЙ и выбрав вид услуги, ЗАКАЗЧИК направляет в адрес ИСПОЛНИТЕЛЯ заявку на оказание услуг (что является акцептом ОФЕРТЫ ), в соответствии с формой приведенной на сайте http://www.highload.ru/2017/online/, после чего ДОГОВОР НА ОКАЗАНИЕ УСЛУГ считается заключённым.

5.2. На основании полученной заявки ИСПОЛНИТЕЛЬ выставляет ЗАКАЗЧИКУ счёт на оплату выбранной услуги.

5.3. После зачисления денежных средств ЗАКАЗЧИКА на расчётный счёт ИСПОЛНИТЕЛЯ ДОГОВОР вступает в силу.

5.4. Услуги считаются оказанными надлежащим образом и в полном объёме, если в течение трёх рабочих дней с момента окончания оказания услуг ЗАКАЗЧИКОМ не выставлена мотивированная претензия. В случае отсутствия мотивированной претензии, акт оказанных услуг считается подписанным, а услуги оказанными надлежащим образом. Претензия считается мотивированной, если в заявленный в п. 3.2. настоящей ОФЕРТЫ период, Мероприятие не было проведено, и ИСПОЛНИТЕЛЬ не разместил на сайте http://www.highload.ru/2017/online/ соответствующую информацию об изменении сроков проведения Мероприятия.

3.2. настоящей ОФЕРТЫ период, Мероприятие не было проведено, и ИСПОЛНИТЕЛЬ не разместил на сайте http://www.highload.ru/2017/online/ соответствующую информацию об изменении сроков проведения Мероприятия.

5.5. По факту исполнения услуг Исполнитель передает Заказчику акт об оказанных услугах. Заказчик обязуется в течение 5 (пяти) банковских дней подписать предоставленный Исполнителем акт без возражений или изложить обоснованные причины отказа от его подписания. В случае неподписания акта и непредоставления мотивированного отказа услуги считаются полностью оказанными и принятыми Заказчиком.

5.6. Другие условия оказания услуг приведены в п.п. 6-8 настоящей ОФЕРТЫ.

6. СТОИМОСТЬ УСЛУГ. ПОРЯДОК ОПЛАТЫ.

6.1. Оказание всех услуг ИСПОЛНИТЕЛЯ осуществляется на основании 100% предоплаты. Оплата должна производится на основании выставленного ИСПОЛНИТЕЛЕМ ЗАКАЗЧИКУ соответствующего счёта на оплату (п. 5.2. настоящей ОФЕРТЫ ) в срок, указанный в счёте.

6.2. Оплата предоставляемых ИСПОЛНИТЕЛЕМ услуг производится в рублях.

6.3. Обязательства ЗАКАЗЧИКА по оплате считаются исполненными им надлежащим образом в день зачисления денежных средств в полном объёме на расчётный счёт ИСПОЛНИТЕЛЯ.

6.4. В случае отказа ЗАКАЗЧИКА от участия в Мероприятии менее, чем за 30 (тридцать) календарных дней до начала его проведения, оплаченная ЗАКАЗЧИКОМ сумма возврату не подлежит. В случае отказа ЗАКАЗЧИКА от участия в Мероприятии более, чем за 30 (тридцать) календарных дней до начала его проведения, оплаченная ЗАКАЗЧИКОМ сумма подлежит возврату полностью, либо за исключением уже понесённых ИСПОЛНИТЕЛЯМ расходов. ЗАКАЗЧИК должен предоставить письмо на возврат денежных средств, прислав его на эл.адрес [email protected].

7. ОБСТОЯТЕЛЬСТВА НЕПРЕОДОЛИМОЙ СИЛЫ.

7.1. Стороны освобождаются от ответственности по настоящему договору, если докажут, что надлежащее выполнение условий договора оказалось невозможным вследствие обстоятельств непреодолимой силы, чрезвычайных и непредотвратимых обстоятельств в данных условиях (стихийные бедствия, военные действия, эпидемии и другое).

7.2. В случае введение в регионе или государстве моратория, запрета, закона или иного распоряжения, запрещающего проводить массовые мероприятия в даты Мероприятия стороны прикладывают усилия для переноса мероприятия на другую дату. В случае, если перенос невозможен, то стороны освобождаются от ответственности по настоящему договору.

8. СРОК ДЕЙСТВИЯ ДОГОВОРА.

8.1. Договор вступает в силу с момента, указанного в п. 5.3 настоящей ОФЕРТЫ, и действует до полного выполнения ИСПОЛНИТЕЛЕМ своих обязательств. Обязательства ИСПОЛНИТЕЛЯ считаются исполненными им надлежащим образом и в срок, в момент завершения Мероприятия ( п. 5.4. настоящей ОФЕРТЫ ).

9. СПОРЫ СТОРОН.

9.1. Все споры и разногласия решаются путём переговоров. В случае если споры и разногласия не могут быть урегулированы путём переговоров, они передаются на рассмотрение Арбитражного суда г. Москвы.

10. РЕКВИЗИТЫ

Исполнитель

ООО «Конференции Олега Бунина»

ИНН 7733863233

КПП 771401001

ОГРН 5137746153518

Юридический адрес: 125040, Москва, Нижняя ул, д. 14, стр. 7, офис №08

14, стр. 7, офис №08

Адрес для почтовых сообщений: 125040, Москва, Нижняя ул, д. 14, стр. 7, офис №08

Служба поддержки: [email protected], +7 (495) 646-07-68, telegram @ontico_support

ОКВЭД 82.30, 62.01

ОКПО 26117225

Р/с 40702810202720001072 в АО «АЛЬФА-БАНК», г. МОСКВА,

БИК 44525593, к/с 30101810200000000593

Статья 494 ГК РФ. Публичная оферта товара

Новая редакция Ст. 494 ГК РФ

1. Предложение товара в его рекламе, каталогах и описаниях товаров, обращенных к неопределенному кругу лиц, признается публичной офертой (пункт 2 статьи 437), если оно содержит все существенные условия договора розничной купли-продажи.

2. Выставление в месте продажи (на прилавках, в витринах и т.п.) товаров, демонстрация их образцов или предоставление сведений о продаваемых товарах (описаний, каталогов, фотоснимков товаров и т.п.) в месте их продажи или в сети «Интернет» признается публичной офертой независимо от того, указаны ли цена и другие существенные условия договора розничной купли-продажи, за исключением случая, когда продавец явно определил, что соответствующие товары не предназначены для продажи.

Комментарий к Статье 494 ГК РФ

Комментарий дорабатывается и временно отсутствует.

Другой комментарий к Ст. 494 Гражданского кодекса Российской Федерации

1. Под публичной офертой понимается содержащее все существенные условия предложение о заключении договора, обращенное к неопределенному кругу лиц. В п. 1 комментируемой статьи сделана отсылка к ст. 437 (п. 2), которая дает легальное определение публичной оферты.

В частности, к публичной оферте относится выставление товаров в месте продажи, демонстрация их образцов или предоставление сведений о продаваемых товарах (описаний, каталогов, фотоснимков и т.п.). Эти действия признаются публичной офертой, независимо от того, указана ли цена розничного договора купли-продажи (например, на товарах, выставленных в витрине магазина, указано, что они являются образцами и продаже не подлежат). В отдельных случаях с предложением (офертой) заключить договор может выступить и покупатель (например, при отсутствии товара на витрине или в зале), однако это не будет публичная оферта.

2. Реклама, отношения по которой регулируются Федеральным законом от 18 июля 1995 г. «О рекламе» (СЗ РФ. 1995. N 30. Ст. 2864), по общему правилу не рассматривается в качестве публичной оферты. Об этом прямо сказано в п. 1 ст. 437 ГК (см. комментарий к ней). Вместе с тем в п. 2 комментируемой статьи законодатель установил, что предоставление сведений о продаваемых товарах (описаний, каталогов, фотоснимков товаров и т.п.) (что можно рассматривать как рекламу) в месте их продажи признается публичной офертой независимо от того, указаны ли цена и другие существенные условия договора розничной купли-продажи.

Статья 4 Закона о Защите Прав Потребителей с Комментариями

1. Продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), качество которого соответствует договору.

2. При отсутствии в договоре условий о качестве товара (работы, услуги) продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), соответствующий обычно предъявляемым требованиям и пригодный для целей, для которых товар (работа, услуга) такого рода обычно используется.

3. Если продавец (исполнитель) при заключении договора был поставлен потребителем в известность о конкретных целях приобретения товара (выполнения работы, оказания услуги), продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), пригодный для использования в соответствии с этими целями.

4. При продаже товара по образцу и (или) описанию продавец обязан передать потребителю товар, который соответствует образцу и (или) описанию.

5. Если законами или в установленном ими порядке предусмотрены обязательные требования к товару (работе, услуге), продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), соответствующий этим требованиям.

Бесплатная юридическая консультация по телефонам:

Комментарий к Ст. 4 ЗоЗПП РФ

1. Большая часть договоров, заключаемых с потребителями, в первую очередь договоров купли-продажи, заключается в устной форме, поскольку исполняется либо в момент заключения сделки, либо в течение незначительного промежутка времени после заключения договора, что также позволяет говорить о том, что они исполняются при их совершении (это в соответствии с п. 2 ст. 159 ГК РФ позволяет заключать эти сделки в устной форме). Говорить о согласовании условий договора в отношении качества товара или услуги (работы) в данном случае сложно, поскольку затрудняется процесс доказывания данного факта. Поэтому законодатель установил, что помимо договора источником определения требований к качеству товара или услуги (работы) может служить и обычай (п. 2 комментируемой статьи).

2 ст. 159 ГК РФ позволяет заключать эти сделки в устной форме). Говорить о согласовании условий договора в отношении качества товара или услуги (работы) в данном случае сложно, поскольку затрудняется процесс доказывания данного факта. Поэтому законодатель установил, что помимо договора источником определения требований к качеству товара или услуги (работы) может служить и обычай (п. 2 комментируемой статьи).

В то же время значительная часть договоров с потребителями заключается либо в письменной форме, либо посредством приглашения делать оферты или публичной оферты (ст. 437 ГК).

Заключение договора в письменной форме почти всегда совершается с использованием форм договоров, подготовленных продавцом или изготовителем. В соответствии с пунктом 1 статьи 428 ГК РФ договор, условия которого определены одной из сторон в формулярах или иных стандартных формах и могли быть приняты другой стороной не иначе как путем присоединения к предложенному договору в целом, признается договором присоединения. В соответствии с пунктом 2 статьи 428 ГК РФ присоединившаяся к договору сторона вправе потребовать расторжения или изменения договора, если договор присоединения хотя и не противоречит закону и иным правовым актам, но лишает эту сторону прав, обычно предоставляемых по договорам такого вида, исключает или ограничивает ответственность другой стороны за нарушение обязательств либо содержит другие явно обременительные для присоединившейся стороны условия, которые она, исходя из своих разумно понимаемых интересов, не приняла бы при наличии у нее возможности участвовать в определении условий договора.

В соответствии с пунктом 2 статьи 428 ГК РФ присоединившаяся к договору сторона вправе потребовать расторжения или изменения договора, если договор присоединения хотя и не противоречит закону и иным правовым актам, но лишает эту сторону прав, обычно предоставляемых по договорам такого вида, исключает или ограничивает ответственность другой стороны за нарушение обязательств либо содержит другие явно обременительные для присоединившейся стороны условия, которые она, исходя из своих разумно понимаемых интересов, не приняла бы при наличии у нее возможности участвовать в определении условий договора.

Условия договора о качестве товара или услуги (работы) не являются существенными для договоров купли-продажи, подряда или возмездного оказания услуг, поэтому их отсутствие не является препятствием для заключения подобных договоров. В то же время определение требований к качеству крайне важно для надлежащей защиты прав потребителей. По этой причине, а также в связи с тем, что, как сказано выше, значительная часть сделок в потребительской сфере заключается в устной форме, законодатель ввел дополнительные критерии для определения требований к качеству товара или услуги (работы).

2. Выше уже говорилось о том, что требования к качеству товара определяются либо договором, либо обычаем, при этом за договором однозначно признается приоритет. Это означает, что в тех случаях, когда товар обычно предназначается для одних целей, но в договоре указано иное, применению подлежат условия договора (п. 2 ст. 4 Закона). Однако, как уже говорилось выше, потребитель вправе потребовать изменения или расторжения договора, если его условия отличаются в худшую для потребителя сторону от являющихся обычными для подобных сделок. Понятие «целей, для которых товар (работа, услуга) такого рода обычно используется» не расшифровывается, поэтому в некоторых случаях возможно различное понимание того, для каких целей товар обычно используется. Безусловно, никто не будет требовать от утюга трансляции телепрограмм, но в отношении сложных товаров, сочетающих в себе свойства, присущие различным видам товаров (например, мобильные телефоны, карманные компьютеры), возможны столкновения позиций. В таких случаях необходимо привлечение эксперта, который может дать заключение, является ли та или иная функция обычной для того или иного товара.

В таких случаях необходимо привлечение эксперта, который может дать заключение, является ли та или иная функция обычной для того или иного товара.

3. Норма пункта 3 статьи 4 Закона приравнивает односторонние действия покупателя к части договора, даже если уведомление о цели приобретения было сделано не в той форме, в которой был заключен договор. При этом большую силу имеет факт уведомления, нежели условия договора. Основной проблемой в данном случае будет являться доказывание потребителем того факта, что он сообщал продавцу или исполнителю информацию о цели приобретения товара или услуги (работы), поскольку чаще всего такие сообщения делаются в устной форме и кроме как свидетельскими показаниями (надежность которых, к сожалению, нередко оставляет желать лучшего) их не подтвердить.

Кроме того, следует учитывать, что под понятием продавец закон подразумевает организацию либо индивидуального предпринимателя, который часто использует наемный труд, то есть потребитель имеет дело с наемным работником, осуществляющим определенные функции. Поскольку сообщение информации влечет за собой возникновение гражданских прав и обязанностей, действия, связанные с этим (сообщением информации), являются сделкой. Для того чтобы совершить сделку от имени продавца, его работник должен иметь соответствующие полномочия. Проще всего, если полномочия работника оформлены в виде выдачи доверенности, предъявляемой контрагентам лица, выдавшего ее. Но в розничной торговле доверенности продавцам, менеджерам, кассирам и другим лицам, общающимся с потребителями, выдаются крайне редко.

Поскольку сообщение информации влечет за собой возникновение гражданских прав и обязанностей, действия, связанные с этим (сообщением информации), являются сделкой. Для того чтобы совершить сделку от имени продавца, его работник должен иметь соответствующие полномочия. Проще всего, если полномочия работника оформлены в виде выдачи доверенности, предъявляемой контрагентам лица, выдавшего ее. Но в розничной торговле доверенности продавцам, менеджерам, кассирам и другим лицам, общающимся с потребителями, выдаются крайне редко.

В соответствии с пунктом 1 статьи 182 ГК РФ «полномочие может также явствовать из обстановки, в которой действует представитель (продавец в розничной торговле, кассир и т.п.)». Это означает, что продавец (в обычном понимании этого слова — наемный работник, осуществляющий действия, необходимые для заключения договора розничной купли-продажи) имеет полномочия на общение с потребителем, сообщение ему сведений о товаре, получение какой-то информации от потребителя и т. п. Кассир же имеет полномочия на принятие денежных средств и выдачу кассового чека, но не более того. Из всего этого следует, что сообщить о целях приобретения товара или услуги (работы) потребитель должен тому лицу, которое осуществляет функции продавца или менеджера по приему заказов, то есть имеет полномочия на прием такой информации.

п. Кассир же имеет полномочия на принятие денежных средств и выдачу кассового чека, но не более того. Из всего этого следует, что сообщить о целях приобретения товара или услуги (работы) потребитель должен тому лицу, которое осуществляет функции продавца или менеджера по приему заказов, то есть имеет полномочия на прием такой информации.

Не будет являться сообщением продавцу или исполнителю информации о цели приобретения товара или услуги (работы) сообщение таких сведений кассиру, мерчандайзеру, уборщице или иному работнику магазина или организации, оказывающей услуги или выполняющей работы, явно не имеющему полномочий на общение с потребителем по вопросам, касающимся выбора товаров или услуг. В магазинах самообслуживания сообщение информации о цели приобретения товара возможно только при наличии консультанта или работника, осуществляющего отпуск того или иного товара.

4. В соответствии со статьей 497 ГК РФ договор розничной купли-продажи может быть заключен на основании ознакомления покупателя с образцом товара, предложенным продавцом и выставленным в месте продажи товаров (продажа товара по образцам), или на основании ознакомления покупателя с предложенным продавцом описанием товара посредством каталогов, проспектов, буклетов, фотоснимков, средств связи (телевизионной, почтовой, радиосвязи и других) или иными способами, исключающими возможность непосредственного ознакомления потребителя с товаром либо образцом товара при заключении такого договора (дистанционный способ продажи товара).

В том случае, если описание товара не позволяет определить, в отношении какого товара продавец и потребитель намеревались заключить договор купли-продажи (наименование товара), такой договор нельзя считать заключенным, так как в соответствии с пунктом 3 ст. 455 ГК РФ условие договора купли-продажи о товаре считается согласованным, если договор позволяет определить наименование и количество товара. В этом случае денежные средства, уплаченные потребителем продавцу за товар, должны быть возвращены потребителю как неосновательное обогащение (статья 1102 Гражданского кодекса РФ). То же самое относится и к товару, если он был получен потребителем.

Особо следует упомянуть о согласовании наименования товара в случае заключения договора на основании ознакомления с образцом товара. Чаще всего такие договоры заключаются тогда, когда товар передается не в тот момент, когда заключается сделка, то есть договор розничной купли-продажи заключается с условием о принятии покупателем товара в определенный договором срок (ст. 496 ГК). Такие сделки (за исключением, заключаемых между физическими лицами на сумму, не превышающую десять минимальных размеров оплаты труда) должны совершаться в письменной форме, поскольку не исполняются в момент совершения (п. 2 ст. 159 и подп. 1 п. 1 ст. 161 ГК), в отличие от сделок, когда товар имеется в наличии и право собственности на него переходит к покупателю сразу после оплаты. Чаще всего в таких случаях покупатель и представитель продавца подписывают договор, форма которого была подготовлена продавцом. В этом договоре обычно указываются наименование товара, его количество, сроки его передачи покупателю, иные условия.

496 ГК). Такие сделки (за исключением, заключаемых между физическими лицами на сумму, не превышающую десять минимальных размеров оплаты труда) должны совершаться в письменной форме, поскольку не исполняются в момент совершения (п. 2 ст. 159 и подп. 1 п. 1 ст. 161 ГК), в отличие от сделок, когда товар имеется в наличии и право собственности на него переходит к покупателю сразу после оплаты. Чаще всего в таких случаях покупатель и представитель продавца подписывают договор, форма которого была подготовлена продавцом. В этом договоре обычно указываются наименование товара, его количество, сроки его передачи покупателю, иные условия.

В том случае, если первые два условия в договоре согласованы и указаны правильно, с юридической точки зрения все требования к договору купли-продажи соблюдены, договор является заключенным в надлежащей (письменной) форме. Однако, как это нередко случается, в договоре могут быть указаны только общие признаки товара, но не его наименование, позволяющее определить товар, подлежащий передаче покупателю, а не его родовые признаки (например, «стол» или «книга»). Когда заключается обычный договор купли-продажи, без использования образца или описания, при отсутствии в документе, подписываемом сторонами, наименования товара такой договор можно считать незаключенным, поскольку участники сделки не согласовали существенное условие договора — наименование товара. Однако в том случае, когда продавец сообщает или демонстрирует покупателю информацию о товаре (описание), достаточную для идентификации этого товара, либо сам товар, можно говорить о том, что договор заключен в устной форме либо посредством конклюдентных действий.

Когда заключается обычный договор купли-продажи, без использования образца или описания, при отсутствии в документе, подписываемом сторонами, наименования товара такой договор можно считать незаключенным, поскольку участники сделки не согласовали существенное условие договора — наименование товара. Однако в том случае, когда продавец сообщает или демонстрирует покупателю информацию о товаре (описание), достаточную для идентификации этого товара, либо сам товар, можно говорить о том, что договор заключен в устной форме либо посредством конклюдентных действий.

Согласно пункту 1 статьи 162 ГК РФ несоблюдение простой письменной формы сделки лишает стороны права в случае спора ссылаться в подтверждение сделки и ее условий на свидетельские показания, но не лишает их права приводить письменные и другие доказательства. Однако в данном случае некоторые юристы усматривают коллизию норм Гражданского кодекса, поскольку в соответствии со статьей 493 ГК РФ отсутствие у покупателя кассового или товарного чека или иного документа, подтверждающего оплату товара, не лишает его возможности ссылаться на свидетельские показания в подтверждение заключения договора и его условий.

Как видно, обе нормы являются императивными и не предусматривают исключений из устанавливаемых ими правил, и может создаться впечатление, что они противоречат друг другу в определенных ситуациях. Однако, если проанализировать статью 493 ГК РФ в целом, станет понятно, что никакого противоречия тут нет. Первое предложение этой статьи гласит: «Если иное не предусмотрено законом или договором розничной купли-продажи, в том числе условиями формуляров или иных стандартных форм, к которым присоединяется покупатель (статья 428), договор розничной купли-продажи считается заключенным в надлежащей форме с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара». Очевидно, что данная норма призвана установить момент заключения сделки для тех случаев, когда установить его бывает проблематично, поскольку большинство договоров розничной купли-продажи заключается в устной форме или путем совершения конклюдентных действий. При этом сама выдача товарного чека или аналогичного ему документа не свидетельствует о том, что договор заключен в письменной форме — он (чек) не содержит ни сведений о покупателе, ни условий договора, ни наименования товара и его количество (чаще всего), он не подписывается уполномоченными представителями сторон. Основная функция данного документа — подтверждение факта передачи покупателем определенного количества денежных средств продавцу. Именно поэтому законодатель и указал, что договор считается заключенным не в письменной, а надлежащей форме, то есть в той, которая должна быть соблюдена при заключении конкретной сделки.

Основная функция данного документа — подтверждение факта передачи покупателем определенного количества денежных средств продавцу. Именно поэтому законодатель и указал, что договор считается заключенным не в письменной, а надлежащей форме, то есть в той, которая должна быть соблюдена при заключении конкретной сделки.

При этом законодатель предоставил потребителю дополнительные возможности по защите своих прав на тот случай, если потребитель утратит документ, подтверждающий заключение сделки как таковой. Однако статья 493 ГК РФ не устанавливает каких-то дополнительных правил в отношении последствий несоблюдения простой письменной формы сделки, она эти отношения просто не регулирует. Данная статья просто устанавливает, что сама по себе утрата кассового чека не лишает потребителя возможности использовать свидетельские показания. Но, чтобы воспользоваться свидетельскими показаниями, нужно иметь на это право. В том случае, если надлежащая форма сделки соблюдена (например, когда товар приобретается в момент оплаты и сделка заключается устно), это право есть и утрата чека на него не влияет. Если же форма сделки не соблюдена (с условием о принятии покупателем товара в определенный договором срок и тоже устно), права использовать свидетельские показания у покупателя нет и наличие или отсутствие чека на это тоже никак не влияет.

Если же форма сделки не соблюдена (с условием о принятии покупателем товара в определенный договором срок и тоже устно), права использовать свидетельские показания у покупателя нет и наличие или отсутствие чека на это тоже никак не влияет.

Пункт 5 статьи 4 Закона определяет, что если законами или в установленном ими порядке предусмотрены обязательные требования к товару (работе, услуге), продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), соответствующий этим требованиям.

5. В соответствии с пунктом 3 статьи 7 Федерального закона от 27 декабря 2002 г. N 184-ФЗ «О техническом регулировании» содержащиеся в технических регламентах обязательные требования к продукции или к связанным с ними процессам проектирования (включая изыскания), производства, строительства, монтажа, наладки, эксплуатации, хранения, перевозки, реализации и утилизации, правилам и формам оценки соответствия, правила идентификации, требования к терминологии, упаковке, маркировке или этикеткам и правилам их нанесения имеют прямое действие на всей территории Российской Федерации и могут быть изменены только путем внесения изменений и дополнений в соответствующий технический регламент. Не включенные в технические регламенты требования к продукции или к связанным с ними процессам проектирования (включая изыскания), производства, строительства, монтажа, наладки, эксплуатации, хранения, перевозки, реализации и утилизации, правилам и формам оценки соответствия, правила идентификации, требования к терминологии, упаковке, маркировке или этикеткам и правилам их нанесения не могут носить обязательный характер.

В соответствии с пунктом 1 статьи 46 Закона «О техническом регулировании» со дня вступления в силу данного Закона впредь до вступления в силу соответствующих технических регламентов требования к продукции или к связанным с ними процессам проектирования (включая изыскания), производства, строительства, монтажа, наладки, эксплуатации, хранения, перевозки, реализации и утилизации, установленные нормативными правовыми актами Российской Федерации и нормативными документами федеральных органов исполнительной власти, подлежат обязательному исполнению только в части, соответствующей целям:

защиты жизни или здоровья граждан, имущества физических или юридических лиц, государственного или муниципального имущества;

охраны окружающей среды, жизни или здоровья животных и растений;

предупреждения действий, вводящих в заблуждение приобретателей.

Из приведенных норм следует, что все ГОСТы, СНиПы и другие подобные нормативные акты имеют обязательное действие только в тех случаях, когда их содержание относится к вышеперечисленным областям. При этом следует учитывать, что далеко не всегда так просто определить, какая из норм ГОСТа или аналогичного документа относится к защите жизни или здоровья граждан, а какая была принята, например, в советское время в рамках регулирования плановой экономики.

Вполне вероятно, что для поиска ответа на вопрос, соответствует или нет конкретный товар обязательным требованиям, содержащимся в ГОСТах и СНиПах, потребуется заключение эксперта.

В соответствии с пунктом 2 статьи 46 Закона «О техническом регулировании» со дня вступления в силу данного Закона обязательное подтверждение соответствия осуществляется только в отношении продукции, выпускаемой в обращение на территории Российской Федерации. До дня вступления в силу соответствующих технических регламентов обязательная оценка соответствия, в том числе подтверждение соответствия и государственный контроль (надзор), а также маркирование продукции знаком соответствия осуществляются в соответствии с правилами и процедурами, установленными нормативными правовыми актами Российской Федерации и нормативными документами федеральных органов исполнительной власти, принятыми до дня вступления в силу Закона «О техническом регулировании».

Кроме того, в соответствии с пунктом 5 статьи 46 Закона «О техническом регулировании» до принятия соответствующих технических регламентов техническое регулирование в области применения ветеринарно-санитарных и фитосанитарных мер осуществляется в соответствии с Федеральным законом «О карантине растений» и Законом Российской Федерации «О ветеринарии».

Однако, несмотря на то что в соответствии с пунктом 7 статьи 46 Закона «О техническом регулировании» технические регламенты должны быть приняты в течение семи лет со дня вступления в силу этого Закона (то есть с 1 июля 2003 года), за все это время было принято всего три технических регламента. Последние два — совсем недавно: 12 июня 2008 года был принят Федеральный закон от 12 июня 2008 г. N 88-ФЗ «Технический регламент на молоко и молочную продукцию», а 24 июня 2008 г. был принят Федеральный закон N 90-ФЗ «Технический регламент на масложировую продукцию».

Ст. 494 ГК РФ. Публичная оферта товара

1. Предложение товара в его рекламе, каталогах и описаниях товаров, обращенных к неопределенному кругу лиц, признается публичной офертой (пункт 2 статьи 437), если оно содержит все существенные условия договора розничной купли-продажи.

2. Выставление в месте продажи (на прилавках, в витринах и т.п.) товаров, демонстрация их образцов или предоставление сведений о продаваемых товарах (описаний, каталогов, фотоснимков товаров и т.п.) в месте их продажи или в сети «Интернет» признается публичной офертой независимо от того, указаны ли цена и другие существенные условия договора розничной купли-продажи, за исключением случая, когда продавец явно определил, что соответствующие товары не предназначены для продажи.

См. все связанные документы >>>

1. Публичная оферта для договора розничной купли-продажи — это предложение заключить такой договор, обращенное к неопределенному кругу лиц посредством рекламы, каталога и иных способов информирования, содержащих сведения о существенных условиях договора розничной купли-продажи.

На практике способы публичной оферты включают в себя информацию о товаре, его описание, назначение, цену и место приобретения. Зачастую публичная оферта выражается в форме рекламных листовок со сведениями о наличии скидок на товары в определенное время и в определенном месте, что также является публичной офертой.

Если товары выставлены в местах продажи (на витринах, на стендах, на прилавках, на манекенах), но при этом не указана их цена и иные существенные условия договора розничной купли-продажи, то такая демонстрация также является публичной офертой, поскольку выставление этих товаров означает их демонстрацию в целях заключения договора розничной купли-продажи.

На практике в качестве публичной оферты отдельные товары выставляют в виде так называемых тестеров. В основном это касается парфюмерно-косметических товаров с той целью, чтобы потенциальные покупатели получили как можно больше информации о товаре, который они, возможно, в будущем приобретут.

Также публичной офертой является предложение в отношении продуктов питания попробовать их, когда на витринах или на прилавках, где выложены продукты питания, преимущественно это касается колбасных, молочных и кондитерских продуктов, выделены отдельные тары (емкости), в которых помещены образцы продаваемой пищевой продукции.

Однако в качестве публичной оферты продавцы иногда выставляют и образцы продаваемых товаров, рядом с которыми помещают информацию о том, что данный товар не предназначен для продажи. Такую оферту также можно расценить как публичную, поскольку потенциальный покупатель имеет возможность наглядно ознакомиться с товаром, который он желает приобрести, и получить минимум необходимой информации.

2. Применимое законодательство:

— Закон РФ от 07.02.1992 N 2300-1 «О защите прав потребителей».

3. Судебная практика:

— информационное письмо Президиума ВАС РФ от 13.12.2007 N 122;

— Постановление Девятого арбитражного апелляционного суда от 09.06.2010 N 09АП-11205/2010-АК;

— Постановление ФАС Московского округа от 26.07.2011 N Ф05-7034/07 по делу N А40-7557/2007;

— Постановление ФАС Восточно-Сибирского округа от 14.09.2000 N А78-2046/00-С2-686у-Ф02-1883/00-С1;

— Постановление Двадцатого арбитражного апелляционного суда от 04.03.2014 N 20АП-340/14;

— Постановление Восемнадцатого арбитражного апелляционного суда от 02.10.2013 N 18АП-8873/2013;

— Постановление Двадцатого арбитражного апелляционного суда от 29.01.2013 N 20АП-6350/12;

— Постановление Двенадцатого арбитражного апелляционного суда от 03.08.2012 N 12АП-1505/12;

— Постановление Седьмого арбитражного апелляционного суда от 28.11.2008 N 07АП-6749/08;

— Постановление ФАС Уральского округа от 08.07.2011 N Ф09-6276/10 по делу N А50-33861/2009;

— Постановление ФАС Московского округа от 01.03.2011 N КА-А40/1018-11 по делу N А40-61323/10-94-326.

Публичная оферта

1. ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ

1.1. Акцепт — полное и безоговорочное принятие Покупателем условий настоящей Оферты.

1.2. Договор розничной купли-продажи товаров дистанционным способом – договор розничной купли-продажи (далее – Договор), заключаемый на основании ознакомления Покупателя с предложенным Продавцом описанием товара посредством Интернет.

1.3. Заказ – электронный документ, который содержит информацию о выбранном Покупателем товаре, его стоимости, адресе доставки, Ф.И.О. Покупателя, контактных данных Покупателя и прочих данных, предусмотренных формой электронного документа.

1.4. Оферта — публичное предложение Продавца, адресованное неопределенному кругу лиц, заключить договор розничной купли-продажи товаров дистанционным способом (далее — «Договор») на условиях, указанных в настоящей Оферте.

1.5. Посетитель – физическое лицо, пришедшее на сайт https://zasport.com/ без цели размещения Заказа.

1.6. Покупатель – физическое лицо, намеревающееся приобрести или приобретающее товар для личного, семейного или домашнего пользования, а также несвязанного с осуществлением предпринимательской деятельности.

1.7. Продавец – ООО «ЗАСПОРТ» (адрес местонахождения: Российская Федерация, 107031, город Москва, улица Рождественка, дом 5/7, стр.2, эт. 3, пом. V, к. 4, оф. 179, ОГРН: 1197746057596), осуществляющее от своего имени продажу товаров дистанционным способом на Сайте.

1.8. Сайт – сайт интернет-магазина Продавца — https://zasport.com/

1.9. Товар – товары Продавца, которые предлагаются к продаже на Сайте и которые намеревается приобрести и/или приобретает Покупатель.

2. ОБЩИЕ ПОЛОЖЕНИЯ

2.1. Настоящее Соглашение, а также предложение Товара в его описании, является публичной офертой в силу ч. 1 ст. 435 и ч. 2 ст. 437 Гражданского Кодекса Российской Федерации.

2.2. Заказ Покупателем Товара, размещенного на сайте интернет-магазина Продавца, означает, что Покупатель согласен со всеми условиями настоящей Оферты.

2.3. Отношения в области защиты прав обеих Сторон настоящего Договора регулируются Гражданским кодексом Российской Федерации, а также законом «О защите прав потребителей», Постановлением Правительства Российской Федерации от 27.09.2007г. № 612 «Об утверждении правил продажи товаров дистанционным способом» и иными федеральными законами и правовыми актами Российской Федерации.

2.4. Осуществляя заказ, Покупатель соглашается с тем, что Продавец может поручить исполнение условий Договора третьим лицам, но оставаясь ответственным за исполнение, в том числе, но не ограничиваясь: ООО «Купишуз», ООО «Ланит Омни».

2.5. Публичная оферта признается акцептованной с момента регистрации Покупателя на Сайте, оформления им Заказа без авторизации на Сайте, а также после авторизации или при обращении Покупателя по телефону 8-800-700-23-72.

3. ПОРЯДОК ОФОРМЛЕНИЯ ЗАКАЗА

3.1. Заказ Товара осуществляется Покупателем на Сайте как с регистрацией на Сайте, так и без нее.

3.2. Заказ Товара производится Покупателем через форму Заказа на Сайте в соответствии с процедурами, указанными на странице «Как оформить заказ».

3.3. Продавец обеспечивает наличие на складе представленных на Сайте интернет-магазине Товаров. Фотографии, сопровождающие описание Товара на Сайте, носят информационный характер и могут отличаться от фактического в виду особенностей цветопередачи мониторов или дисплеев мобильных устройств.

3.4. В случае отсутствия на складе заказанных на сайте Покупателем Товаров, Продавец в праве исключить их из Заказа или аннулировать сам Заказ, уведомив Покупателя путем направления электронного сообщения по адресу, указанному при регистрации, либо звонком оператора Call-центра.

3.5. После оформления Заказа Покупателю предоставляется информация о полной стоимости Заказа, включая стоимость доставки, ожидаемой дате и времени доставки через Личный кабинет и посредством направления электронного письма на адрес, указанный при регистрации, или по телефону. Оператор call-центра, обслуживающий Заказ, уточняет детали Заказа, согласовывает дату и время доставки.

4. ОПЛАТА ТОВАРА

4.1. Цена Товара, реализуемого на Сайте интернет-магазина, указана в рублях РФ и включает в себя налог на добавленную стоимость по действующей ставке. Цена не включает стоимость доставки и может быть изменена Продавцом в одностороннем порядке в любое время. Цена на Товар, заказанный Покупателем, при этом не подлежит изменению. В случае изменения цены доставки в сторону ее увеличения, Покупатель вправе отказаться от заказа до момента подтверждения даты и времени доставки заказа Продавцом.

4.2. Стоимость доставки указывается отдельной строкой и зависит от региона доставки и прочих факторов, устанавливаемых курьерской службой.

4.3. Оплата Заказа Покупателем осуществляется российскими рублями.

4.4. При доставке Товара курьером возможна оплата наличными денежными средствами в момент получения Заказа и безналичная оплата банковской картой (Visa, Mastercard, Мир).

4.5. При доставке Товара в постамат PickPoint возможна оплата как наличными, так и банковской картой (Visa, Mastercard, Мир). Ряд постаматов выдает только предварительно оплаченные заказы, уточнить данную информацию Покупатель должен самостоятельно на странице https://pickpoint.ru/postamats/7702-192/

5. ДОСТАВКА ТОВАРА

5.1. При выборе курьерской доставки Товара доставка покупателю осуществляется по адресу, указанному на этапе оформления Заказа, по стоимости и в сроки, указанные в разделе «Доставка» на сайте Продавца. При доставке указанным способом доступна услуга бесплатной примерки, при этом время на примерку одного заказа должно составлять не более 15 минут с момента прибытия курьера.

5.2. При выборе способа доставки «самовывоз» доставка осуществляется в сроки и по стоимости, указанные в разделе «Доставка», в выбранный пункт выдачи или постамат из списка, представленных на сайте zasport.com и почтой России (для заказов из регионов РФ).

5.3. Для доставки Товара в место, указанное при оформлении Заказа, а также получения оплаты, Продавец использует услуги третьих лиц, указанных в п. 2.4 настоящей Оферты. Продавец в праве без уведомления Покупателя изменить третье лицо, используемое для оказания услуг.

5.4. При получении Заказа Покупатель должен осмотреть доставленные Товары на предмет соответствия заявленному количеству, описанию на Сайте Продавца и качество, а также проверить целостность упаковки. Если претензии отсутствуют, то Покупатель расписывается в накладной и осуществляет оплату Заказа. Подпись Покупателя в накладной, выданной курьером, свидетельствует о том, что у Покупателя отсутствуют претензии по Товару, а Продавец полностью и надлежащим образом выполнил свою обязанность.

5.5. В случае отказа Покупателя при курьерской доставке от приемки Товара, соответствующего оформленному им Заказу, Покупатель должен оплатить стоимость доставки, так как она является расходами Продавца, появившимися вследствие совершения действий по исполнению условий настоящего Договора. Продавец вправе отказать в дальнейшем обслуживании Покупателя, уклонившегося от оплаты стоимости доставки.

5.6. Заказ имеет право получить только лицо, оформившее заказ, либо его уполномоченный представитель. Во избежание фактов мошенничества, а также для надлежащего выполнения взятых на себя обязательств Продавцом, при вручении предоплаченного Заказа, лицо, осуществляющее доставку (курьер), вправе потребовать документ, удостоверяющий личность и документ, подтверждающий полномочия представителя на получение Товара.

6. ВОЗВРАТ ТОВАРА И ДЕНЕЖНЫХ СРЕДСТВ

6.1. Возврат Товара, реализуемого на Сайте Продавца, осуществляется в соответствии с условиями возврата, размещенными на странице «Возврат товара».

6.2. Покупатель вправе отказаться от Заказа полностью (отменить оформленный на Сайте Заказ) в любое время до момента передачи Заказа Покупателю, проинформировав Продавца о желании расторгнуть договор дистанционной купли-продажи посредством отправки соответствующего запроса на [email protected] или [email protected] или по телефону 8 800 700-23-72.

6.3. Возврат товара Продавцу осуществляется также посредством сети постаматов PickPoint и почтой России (при условии доставки Товара Покупателю указанными способами). Заказ должен быть упакован герметично и содержать бланк возврата, который был вложен в Заказ или был распечатан с Сайта Продавца в разделе «Возврат». На упаковке должен быть наклеен возвратный стикер, распечатанный постаматом, а также номер мобильного телефона для связи.

6.4. Возврат Товара надлежащего качества:

6.4.1. Покупатель вправе осуществить возврат Товара надлежащего качества в течение 14 (четырнадцати) дней после его получения, не считая дня покупки, за исключением товаров, не подлежащих возврату: купальники, плавки, нижнее белье, чулочно-носочные изделия (в соответствии с Перечнем непродовольственных товаров надлежащего качества, не подлежащих возврату или обмену на аналогичный товар другого размера, формы, габарита, фасона, расцветки или комплектации, утвержденного Постановлением Правительства РФ от 19 января 1998 г. № 55).

6.4.2. Возврат товара надлежащего качества возможен только при условии сохранности его товарного вида, потребительских свойств и упаковки, а также при наличии заполненного бланка на возврат и документа, подтверждающего факт совершения покупки.

6.4.3. В случае расторжения договора купли-продажи и возврата товара надлежащего качества, стоимость доставки (пересылки) Товара Продавцом не будет возвращена Покупателю.

6.5. Возврат Товара ненадлежащего качества:

6.5.1.Товар ненадлежащего качества – товар, обладающий существенными недостатками, не позволяющими использовать его по прямому назначению, а также случаи, когда приобретенный Товар отличается от Товара, размещенного на Сайте Продавца, но при этом не имеет дефектов, с сохранением товарного вида.

6.5.2. Внешний вид Товара должен быть проверен Покупателем в момент получения Заказа.

6.5.3. В случае расторжения договора купли-продажи и возврата товара ненадлежащего качества стоимость пересылки Товара компенсируется Продавцом путем возврата денежных средств способом, указанным в бланке возврата на основе предоставленных копий платежных документов, подтверждающих стоимость затрат на пересылку.

6.6. Возврат денежных средств осуществляется в течение 10 календарных дней с момента получения Товара Продавцом переводом на банковский счет по реквизитам, указанным в бланке.

7. КОНФИДЕНЦИАЛЬНОСТЬ И ЗАЩИТА ИНФОРМАЦИИ

7.1. Персональные данные Пользователя/Покупателя обрабатываются в соответствии с Федеральным законом № 152 «О защите персональных данных» от 27.07.2006 г.

7.2. При регистрации на Сайте Продавца Пользователь/Покупатель предоставляет следующую информации, относящуюся к персональным данным: Фамилия, имя и отчество, Номер телефона, Адрес электронной почты, Почтовый адрес, Дата рождения, Пол.

7.3. Передавая свои персональные данные, настоящим Пользователь/Покупатель дает свое согласие Продавцу на их обработку: сбор, систематизацию, накопление, хранение, использование и передачу третьим лицам исключительно в целях выполнения заказа, улучшения качества сервиса, отправления рекламных, информационных и прочих сообщений.

7.4. Пользователь/Покупатель вправе отозвать его в любой момент, отправив письменный запрос с пометкой «отзыв согласия на обработку персональных данных» по адресу: 107031, город Москва, улица Рождественка, дом 5/7, стр.2, эт. 3, пом. V, к. 4, оф. 179.

7.5. Продавец получает информацию об ip-адресе Пользователя/Покупателя сайта zasport.com, не используя данную информацию для установления личности посетителя.

7.6. Продавец вправе осуществлять запись телефонных разговоров с Покупателем, но гарантирует предотвращать попытки несанкционированного доступа к информации, которая была получена в ходе телефонных разговоров, и осуществлять ее передачу третьим лицам только для целей надлежащей обработки персональных данных (п.7.3) и с целью исполнения обязательств по исполнению заказов.

7.7. Продавец вправе собирать и использовать cookies, не содержащие конфиденциальную информацию. Их сбор осуществляется с целью повышения качества работы Сайта и удобства пользования сервисами. Посетитель/Покупатель настоящим дает согласие на сбор, анализ и использование cookies, в том числе для последующей передачи третьим лицам с целью формирования статистики и оптимизации рекламных сообщений.

7.8. С полным текстом политики обработки данных можно ознакомиться здесь.

8. СРОК ДЕЙСТВИЯ ПУБЛИЧНОЙ ОФЕРТЫ

8.1. Настоящая Публичная оферта вступает в силу с момента ее акцепта Посетителем/Пользователем Сайта и действует до отзыва акцепта Публичной оферты.

9. ОТВЕТСТВЕННОСТЬ СТОРОН

9.1. За неисполнение или ненадлежащее исполнение условий настоящего Договора купли-продажи Стороны несут ответственность согласно действующему законодательству Российской Федерации.

9.2. Покупатель, при указании в процессе регистрации заведомо ложных (недостоверных, неточных) данных о себе, а также в случае несвоевременного обновления устаревших данных, самостоятельно несет риск негативных последствий, вызванных этими неверными данными, а также обязуется возместить ущерб, который может быть причинен Продавцу.

9.3. Стороны прилагают усилия для того, чтобы все споры, возникающие из настоящего Договора или связанные с ним, решались путем переговоров.

9.4. В других случаях, не предусмотренных настоящим Договором, Стороны должны руководствоваться положениями действующего законодательства Российской Федерации.

Закон о публичном размещении и юридическое определение

Публичное размещение — это предложение продажи акций или других финансовых инструментов широкой публике. Как правило, любая продажа ценных бумаг более чем 35 людям считается публичным предложением. Это требует подачи регистрационных заявлений в соответствующие регулирующие органы. В США публичное размещение корпоративных ценных бумаг должно быть зарегистрировано и утверждено Комиссией по ценным бумагам и биржам. Обычно это проводится андеррайтером инвестиций.Публичное предложение также называется предложением.

Ниже приводится пример Федерального закона, определяющего публичное размещение акций:

Согласно 42 USCS § 2297h (10) термин «публичное предложение» означает публичное предложение обыкновенных акций частной корпорации с гарантией в соответствии с разделом 3104 [42 USCS § 2297h-2].

[42 USCS § 2297h-2 говорит о способе продажи. Он гласит:

(а) Авторизация. Совет директоров Корпорации с одобрения министра финансов должен передать право собственности на активы и обязательства Корпорации частной корпорации, учрежденной в соответствии с разделом 3105 [42 USCS § 2297h-3] (который может быть завершен посредством слияния или консолидации, осуществленных в соответствии с законодательством государства регистрации частной корпорации и имеющего последствия, предусмотренные законодательством, как если бы Корпорация была включена в соответствии с этим законодательством).

(b) Определение Правления. Совет с одобрения министра финансов должен выбрать метод перевода и установить условия перевода, которые обеспечат максимальную выручку казначейству Соединенных Штатов и обеспечат долгосрочную жизнеспособность частная корпорация, непрерывная работа газодиффузионных заводов и общественный интерес в поддержании надежной и экономичной отечественной промышленности по добыче и обогащению урана.

(c) Достаточные поступления. Министр финансов не должен разрешать приватизацию Корпорации, если до даты продажи министр финансов не определит, что метод передачи обеспечит максимальную выручку Казначейству в соответствии с принципами, изложенными в разделе 3103 (a) [ 42 USCS § 2297h-2 (а)].

(d) Применение законов о ценных бумагах. Любое предложение или продажа ценных бумаг частной корпорацией регулируется Законом о ценных бумагах 1933 года (15 U.S.C.77a et seq.), Закон о фондовых биржах 1934 года (15 U.S.C.78a et seq.), А также положения Конституции и законов любого штата, территории или владения Соединенных Штатов, касающиеся операций с ценными бумагами.

(e) Расходы. Расходы на приватизацию оплачиваются со счетов доходов Корпорации в Казначействе Соединенных Штатов.]

Публичных и негосударственных предложений

Модуль 3-публичные и непубличные предложения

Обзор предложений ценных бумаг

Каждый год крупные и мелкие инвесторы инвестируют

триллионы долларов в ценных бумагах, таких как акции, облигации, паевые инвестиционные фонды и хеджирование

фонды, которые держат эти ценные бумаги.

Ценные бумаги не появляются на пустом месте. Длинный

цепочки событий предшествуют их существованию и доступу инвесторов к ним. В

компания начала с идеи, какое-то время работала, и, чтобы расти, ей нужны

больше капитала от более широкого круга инвесторов. Компания достигает этих инвесторов

путем «предложения» продать им свои ценные бумаги. Есть две широкие категории

предложения: «публичные» и «освобожденные».

В этом модуле мы исследуем процессы

через которые ценные бумаги достигают инвесторов.Сначала посмотрим на «общедоступные»

предложения, которые должны быть зарегистрированы в Комиссии по ценным бумагам и биржам

и «освобожденные» предложения, которые не нужно регистрировать. Во-вторых, мы будем больше

внимательно изучить процесс публичного предложения ценных бумаг и

регистрационные требования. В-третьих, мы рассмотрим основные типы «освобожденных»

предложения, включая частные предложения, предложения внутри штата и правительственные

размещение ценных бумаг.

Законодатели разработали Закон о ценных бумагах 1933 года

чтобы сбалансировать потребности инвестора и частной компании.Во-первых, закон направлен на то, чтобы инвестор получил критически важные и важные

информацию о компаниях перед инвестированием и, во-вторых, чтобы убедиться, что

инвестиционные доллары идут компаниям, которые имеют благоприятные или, по крайней мере, полностью

раскрыты, перспективы.

Публичное предложение — это инвестиция

процесс, используемый существующей компанией для привлечения капитала от общественности.

К тому времени, когда компания становится публичной, она обычно добивается определенного успеха, но нуждается в

чтобы собрать деньги для расширения масштабов или выхода в новые области.

Компания может захотеть стать публичной на несколько причины. Во-первых, он немедленно генерирует капитал, позволяя продавать акции публика. Во-вторых, он позиционирует себя для будущего капитала через будущие акции. предложения. В-третьих, он дает своим сотрудникам возможность получать компенсация через акции или опционы на акции. Наконец, компания, которая публика может использовать акции, которые она держит, как форму валюты, с помощью которой приобретать другие компании.

Но есть и недостатки.Во-первых,

компания теряет контроль над менеджментом, так как за акционерами будет последнее слово в

руководство компании и член совета директоров. Во-вторых, есть

повышенные требования к отчетности, поскольку государственные корпорации должны публиковать обширные

раскрытие информации о финансовом состоянии, вознаграждении директоров и

должностные лица и деловые операции. Наконец, выход на биржу увеличивает потенциальную ответственность

компанию, ее должностных лиц и директоров за бесхозяйственность.

Например, неверные управленческие решения могут подавать иски к акционерам по производным финансовым инструментам в дополнение к потере стоимости.В Кроме того, федеральный закон требует раскрытия информации о том, как компания работает. Инвесторы могут подать в суд на компанию и ее руководство за самоокупаемость, предоставление акционерам существенных искажений или пропуск информации, которая раскрытие информации требуется в соответствии с федеральными законами о ценных бумагах.

Процесс первичного публичного предложения

Публичное предложение включает три этапа. Каждый

phase имеет свой набор правил. Первый, период предварительной подачи документов , начинается

когда компания достигает договоренности с управляющим андеррайтером относительно

публичное размещение.Он заканчивается, когда компания подает заявление о регистрации.

с ТРЦ.

г.

Период предварительной подачи

В период предварительной подачи компания работает

с «андеррайтерами». Как правило, в крупном инвестиционном банке андеррайтером является

посредник между компанией и инвесторами, которых она надеется достичь.

Он проконсультирует компанию о вероятности достижения целевой цены акций.

в процессе публичного предложения и предоставить некоторую уверенность в том, что

Компания будет получать эту цену за каждую акцию, которую она продает населению.А

компания привлечет нескольких андеррайтеров, которые называются

«Синдикат».

Существует три основных типа андеррайтинга: фирма

андеррайтинг обязательств , резервный андеррайтинг и максимальные усилия

андеррайтинг .

При андеррайтинге с твердым обязательством андеррайтер соглашается выкупить акции у компании по установленной цене и

продавать их инвесторам. Он получает свою комиссию от разницы между

цена, по которой он покупает акции у компании, и цена, по которой они

продается населению, иногда называемое «спредом» или «наценкой».”

В резервном обязательстве андеррайтинг ,

компания и андеррайтер соглашаются, что компания предложит указанный

количество акций существующим акционерам, и андеррайтер выкупит любые

непроданные акции по более низкой цене. Андеррайтер взимает комиссию, которая учитывает

риск того, что ему придется покупать непроданные акции.

В рамках андеррайтинга «лучшие усилия », компания и андеррайтер соглашаются, что андеррайтер сделает все возможное, чтобы усилия », чтобы помочь компании продать определенное количество акций по установленной цене. инвесторам.За эту услугу андеррайтер взимает комиссию. Он не обязуется покупать какие-либо акции. Его компенсация приходит исключительно за счет комиссии, которую взимает компания.

В этот период компания запрещена

продавать ценные бумаги, предлагать их продать, рекламировать стоимость

ценных бумаг или раскрытие личности андеррайтеров. [7]

Все эти запрещенные действия известны как «прыжки с оружием». Если компания привлекает

в случае «прыжка с оружием» SEC может приказать отложить IPO, чтобы дать возможность «остыть».

период.”

SEC также может наложить санкции или штрафы, а инвесторы, купившие акции

может потребовать, чтобы компания выкупила их обратно по полной покупной цене плюс

интерес.

“Предложение

продавать »включает любое поведение, которое может быть воспринято как позволяющее кому-то

знать, что компания заинтересована в продаже ценных бумаг или попытках

побудить инвестора предложить купить ценные бумаги.

г.

Период ожидания

Вторая фаза, период ожидания ,

начинается, когда компания подает заявление о регистрации , которое подается

с SEC с «проспектом эмиссии» до того, как ценные бумаги могут быть проданы

общественность в целом.В

проспект и регистрационное заявление содержат существенные факты, касающиеся

компания, в том числе:

(1) описание имущества компании, активы и бизнес;

(2) описание ценной бумаги, которая будет выставлен на продажу;

(3) информация об управлении Компания; и

(4) финансовые отчеты, заверенные

независимые бухгалтеры. [10]

Каждая категория информации важна для

обоснованное инвестиционное решение.Инвесторы должны знать, что делает и планирует компания.

о делах в будущем и активах, которыми он владеет в настоящее время. Инвесторы также должны

знать, какие типы ценных бумаг предлагаются. Они могут, например,

включают акции и облигации. Если это акции, выплачиваются ли дивиденды? Если да, то как

довольно часто? Если это облигация, то какую процентную ставку она выплачивает и когда

вернуть основную сумму? Достаточно ли у совета директоров и высшего руководства

опыт работы в компании такого типа? И т. Д.

Инвесторы также должны знать текущую

финансовое состояние компании, и что оно было проверено независимым

бухгалтерская фирма.Эта информация имеет решающее значение для понимания ближайшего будущего

финансовые перспективы компании и любые долги или крупные обязательства, которые

может повлиять на компанию после IPO. Наличие независимого бухгалтера

заверять финансовую отчетность, обеспечивает экспертизу и объективность доходов,

данные о расходах, долге и прибыли, которые сообщает компания.

В период ожидания компания не может

продавать ценные бумаги. [11] Однако это

может предложить ценные бумаги к продаже устно или письменно с предварительным

проспект, содержащий необходимую информацию.Например, он может запросить

признаки интереса инвесторов, включая цену, по которой они могут

быть заинтересованным.

В период ожидания компания может

также провести «роуд-шоу» с андеррайтерами, чтобы продвигать предстоящее IPO на

инвесторы. Обычно это презентации высших руководителей

компания институциональным инвесторам, чтобы вызвать энтузиазм по поводу предстоящих

предложение.

Комиссия по ценным бумагам и биржам рассматривает заявление о регистрации

в период ожидания.Может потребоваться, чтобы компания добавила или уточнила информацию.

или исправьте потенциально сбивающие с толку утверждения. Эта вторая фаза заканчивается, когда

SEC объявляет заявление о регистрации вступившим в силу.

г.

Период после вступления в силу

Период после вступления в силу начинается, когда

Комиссия по ценным бумагам и биржам объявляет заявление о регистрации вступившим в силу и заканчивается через 25 дней.

На этом этапе компания и андеррайтеры определяют цену размещения на основе

на отзывы, полученные от потенциальных инвесторов во время

Период ожидания.Продажа разрешена, но предложения о продаже должны сопровождаться

по окончательному проспекту эмиссии.

Во время

в этот период компания и андеррайтер заключают официальное соглашение

в отношении цены, по которой будут продаваться ценные бумаги, форма

андеррайтинг и вознаграждение андеррайтерам.

The Закон о ценных бумагах требует, чтобы компания и андеррайтер физически доставить копию окончательного проспекта каждому инвестору, купившему во время первичного публичного предложения или подать зарегистрированный проспект в SEC, который публикуется на сайте SEC и доступна любому инвестору.

Непубличные предложения

Компании

часто продают акции ранним инвесторам в рамках частных предложений. Частный

размещение обеспечивает финансирование путем прямых переговоров с частным финансовым сектором.

учреждения. Частное финансовое учреждение может предоставлять ссуды или покупать

акции в компании. Ценные бумаги

Закон освобождает «частные предложения» от требования о том, чтобы эмитент регистрировал

ценные бумаги с SEC. [15] Термин

«Закрытое размещение» не определяется в Законе о ценных бумагах.Суды и регуляторы

рассмотрите несколько факторов, чтобы определить, является ли предложение «частным» по сравнению с

«Общественность». [16]

Первый — это способ, которым компания

предлагает ценные бумаги. Как были найдены покупатели и какие у них

отношение к эмитенту? Если было общее предложение или реклама

для широкой общественности или большого числа потенциальных инвесторов, нет

применяется исключение. Второй фактор — это характер инвесторов, которых

цели эмитента. Сложны ли они и знакомы ли они с инвестициями и бизнесом?

под рукой, и могут ли они нести риск потери? Если инвесторы не

Имея опыт покупки ценных бумаг, это, скорее всего, публичное размещение.Третье — это

качество информации, которую компания предоставляет потенциальным инвесторам. Информация для частного предложения не

должен быть таким же обширным, как заявление о регистрации и проспект эмиссии для общественности

предложения, но это должно быть близко. В

чем меньше информации предоставлено, тем больше вероятность, что она будет считаться частной

предложение. Наконец, суды и регулирующие органы будут проверять, является ли компания

продажа ценных бумаг инвестору, который будет их перепродавать. Чем больше вероятность того, что покупатели будут

перепродать ценные бумаги, тем больше вероятность, что они будут считаться публичными

предложение.

The SEC установила правила, которые предоставляют эмитенту «безопасную гавань». при проведении частного размещения. [17] Он предоставляет категории освобождений, основанные на долларовой сумме продаваемые ценные бумаги или богатство или опыт инвесторов, которым они продаются. Хотя правила не требуют заявления о регистрации и проспект эмиссии должен быть подан в SEC, они требуют, чтобы эмитент подал в SEC a Form D, которая предоставляет основную информацию о компании, ее должностных лиц, а также размер и дату частного предложения, а также уведомление о распродажа.[18]